¿Bucas algo en concreto?

TAMBIÉN PUEDES BUSCAR EN NUESTRAS CATEGORÍAS

Si tienes un negocio, sin importar el sector, debes entender algo de Contabilidad Basica, sin importar tu posición en él, ¡no puedes pasar por alto esta parte de la administración de tu compañía!

Sí, puede que la contabilidad no sea tan glamurosa como otros departamentos de una empresa. La mayoría la considera aburrida… Y otros tantos tan complicada que no vale la pena ni asomar la nariz, si no quieres terminar con un quebradero de cabeza.

Pero la verdad es que entenderla es VITAL para que cualquier negocio funcione y, de verdad, que una vez la entiendes no es tan complicada y empezarás a comprender mucho mejor el funcionamiento de la compañía.

Para echarte un cable, hemos preparado esta guía para principiantes para que entiendas los conceptos básicos de la contabilidad y empieces a ver la luz y a entender, de verdad, cómo prospera tu negocio.

¿Qué es la contabilidad y por qué es tan importante?

Puede que pienses que la contabilidad basica no es más que una obligación legal que debas llevar a cabo porque no hay más remedio, pero creéme cuando te digo que es una de las disciplinas económicas más relevantes que existen. Ahora verás por qué:

Te permite llevar un orden súper preciso sobre las actividades financieras y económicas del negocio.

Con ella puedes administrar de la mejor de las maneras tu negocio.

Te da a conocer la realidad económica y financiera de la compañía.

Puedes analizar su evolución, las tendencias y, en consecuencia, qué puedes esperar en un futuro y llegar a hacer predicciones.

Es una de las principales fuentes de información a la hora de tomar decisiones y controlar la gestión económica.

4 Herramientas CLAVE en la contabilidad de tu negocio

Ahora que has visto que entender la contabilidad basica es FUNDAMENTAL, vamos a darte unas nociones básicas para que veas que no es algo tan complicado, al contrario, es súper interesante. Pero es cierto que hay que ir construyendo sobre una base sólida. Así que empezaremos por el principio y veamos las principales herramientas que se utilizan en la contabilidad y cómo se relacionan.

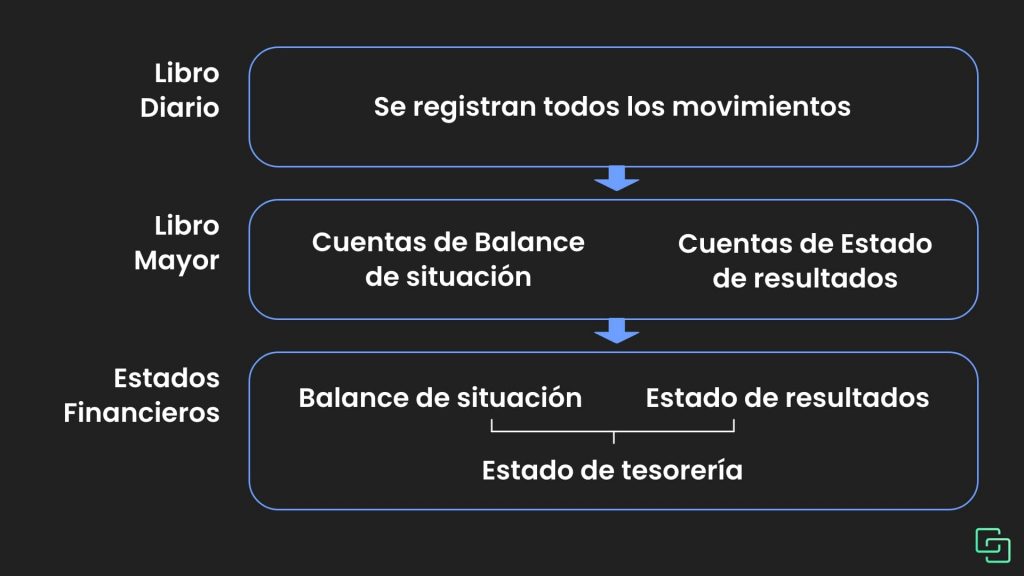

1. El Libro Diario

Los contables registran todos los movimientos financieros de una empresa en el Libro Diario, que consiste en el primer punto donde se recoge la información de las finanzas de tu negocio. La estructura de este documento es muy sencilla: se rellena línea a línea con toda la información y el diario sigue una secuencia cronológica. De este modo nos transmite el movimiento de cada una de las cuentas contables y, al final del periodo se traslada todos los movimientos del diario a las cuentas.

2. Las cuentas

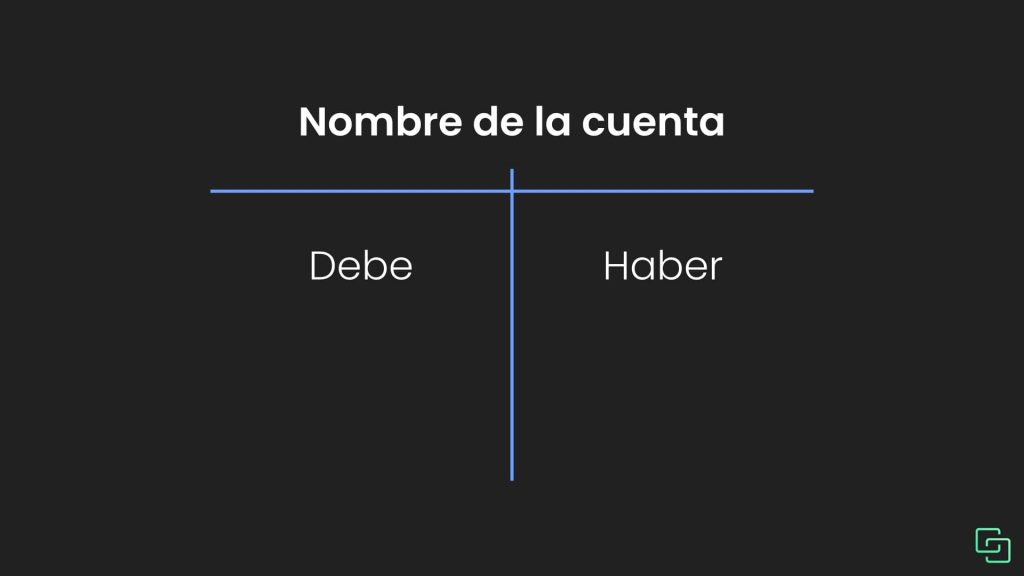

Una cuenta es la unidad de registro más pequeña de la contabilidad de un negocio. Éstas se estructuran en forma de “T”. Más adelante lo veremos en más profundidad y en ella se registran los movimientos originados en un concepto concreto, ya sean bancos, capital social, clientes, proveedores, deudas, etc.

3. El libro mayor

El total de cuentas se recogen en el libro mayor, donde además podremos ver los saldos de cada una de ellas.

3. Los estados financieros

Son informes estructurados a los que se traslada toda la información contable de los saldos de cada cuenta. Los estados financieros transmiten cómo está la empresa desde el punto de vista económico o financiero y qué cambios se han producido durante un periodo. Podríamos decir que son un resumen de todas las transacciones que se han realizado durante un periodo de tiempo. Los principales estados financieros son:

Balance de situación: que nos informa de la situación patrimonial de una empresa en un momento dado, sus activos, sus deudas y su patrimonio neto o equity.

El estado de resultados: que nos indica el resultado del ejercicio mediante la diferencia de todos los gastos y los beneficios de un periodo concreto.

El estado de tesorería: que es el saldo y los movimientos de la tesorería durante cierto periodo.

Así es cómo se relacionan entre sí:

Todo sobre el balance de situación y cómo se estructura

Como hemos dicho, el balance de situación es la base de todos los registros contables, una pieza clave en la contabilidad de una empresa que nos informa de la situación patrimonial de una empresa, en concreto, lo que tiene y lo que debe en un momento determinado.

El balance de situación se estructura en dos bloques:

El bloque de la derecha refleja los orígenes, es decir, cómo te has financiado y de dónde has obtenido los fondos con los que cuentas. Incluye:

El patrimonio neto: que serían aquellos fondos que aportan los socios (el capital social) y los beneficios no repartidos como dividendos y que se quedan dentro de la empresa haciendo incrementar año a año su saldo.

Los pasivos: que son todas aquellas deudas que la empresa tiene a largo o corto plazo.

Los proveedores comerciales: se trata de una partida puramente operativa que genera un saldo cuando la empresa realiza una compra y no paga al contado, por lo que se genera una deuda temporal.

Mientras que en la sección de la izquierda se incluye dónde has invertido, cuál ha sido la aplicación o el destino de esos fondos y es lo que se considerarían los activos, es decir, esos bienes y derechos que hemos adquirido, como por ejemplo maquinaria, edificios, patentes, activos intangibles, inversiones financieras, existencias, la caja o los clientes.

Corrientes vs. No corrientes

Los activos se clasifican en activos corrientes o no corrientes en función de su liquidez:

Los activos corrientes: son activos líquidos que se acabarán transformando en tesorería en un plazo inferior a un año. Están relacionados con las operaciones de una empresa y serían básicamente el efectivo, la tesorería, las cuentas de clientes a cobrar, las existencias y las materias primas que tienes en el balance antes de venderlas.

Los activos no corrientes: lo harán en un plazo superior a un año. Son estables como equipamiento, inversiones a largo plazo, maquinaria, la página web, etc.

Del mismo modo, el pasivo lo clasificamos en función de su exigibilidad, es decir, el plazo en el que debemos devolver esas deudas. Por eso también tenemos:

Los pasivos corrientes: que se deben devolver en un plazo inferior a un año.

Los pasivos no corrientes: que deberás devolver en un plazo superior a un año.

Entonces, ¿cómo deben ser financiados los distintos tipos de activos? ¿Con fondos propios? ¿Con deudas a largo plazo?

Pues bien, los activos poco líquidos, es decir, los no corrientes, deberían ser financiados con recursos permanentes, o sea, con deudas a largo plazo o con el capital aportado por los socios.

En cambio, los activos líquidos, es decir, los activos corrientes (existencias, saldos de clientes, etc.) sí podrían ser financiados con deudas a corto plazo.

Piénsalo, los activos no corrientes, que son poco líquidos, no deberían ser financiados por préstamos a corto plazo porque el momento en el que venza ese préstamo el activo todavía no habrá generado la tesorería. Por eso deberían ser financiados con recursos permanentes.

Mientras que los activos corrientes, son activos bastante líquidos que van a generar tesorería en un plazo corto de tiempo. Por eso podemos financiarlos con pasivos corrientes.

La ecuación fundamental del balance de situación

La ecuación fundamental es lo que conocemos como un equilibrio en la contabilidad y por el que el activo debe ser igual al pasivo más el patrimonio neto. SIEMPRE.

Es decir, el bloque de la derecha debe ser igual al de la izquierda y viceversa. Porque realmente los dos lados del balance representan lo mismo pero visto desde una perspectiva distinta: de dónde han venido los fondos y a dónde los hemos destinado.

Este equilibrio implica que cada vez que hagas una anotación en una cuenta tendrás que hacer otra en otra cuenta para mantenerlo. Es lo que se conoce como sistema de doble entrada porque todo movimiento afecta SIEMPRE a dos cuentas como mínimo.

El fondo de maniobra

Podríamos definir el fondo de maniobra como el excedente de los recursos permanentes, después de haber financiado a los activos fijos, y que utilizamos para financiar las operaciones a corto plazo.

En definitiva es como un margen de error para conseguir una situación de mayor seguridad. Entonces, debes hacer crecer la partida de recursos permanentes para poder tener una liquidez suficiente para resolver las deudas a corto plazo.

Este fondo de maniobra se calcularía restando el total de los recursos permanentes y los activos no corrientes.

La amortización

La amortización es un concepto contable y financiero muy importante que a menudo no se entiende bien, así que te lo explicaré del modo más sencillo posible.

Los activos van perdiendo valor, tienen una vida útil y al final son inservibles. La amortización es el mecanismo que utilizamos para todos los años asignar un gasto contable que vaya depreciando ese activo.

El estado de resultados y cómo interpretarlos

El estado de resultados es el estado financiero que nos informa del beneficio neto, entre otras magnitudes, a través de la diferencia entre los gastos y los ingresos de un periodo concreto.

Veámos cómo se estructura:

Durante todo el periodo habrás ido anotando los movimientos en las cuentas de resultados. Si traspasas los saldos de las cuentas correspondientes al estado de resultados lo que debes hacer es ir restando partidas de gasto y así te vas informando de distintas magnitudes, como:

El margen bruto

El margen bruto, o el margen de contribución, es la cifra que obtenemos al deducir los costes variables, como las ventas por ejemplo. Nos informa de la rentabilidad de un producto o servicio. Éste depende mucho del sector en el que operes, por ejemplo, el margen bruto de un supermercado no será nunca tan alto como el de una aplicación como podría ser Angry Birds.

Los “earnings before”

Entre los que encontraríamos:

El EBITDA (Earnings Before Interest Taxes Depreciation and Amortization): que vendría a ser la cifra que obtenemos al deducir los costes variables, como las ventas por ejemplo.

EBIT (Earnings before interest and taxes): que lo obtienes una vez has restado la amortización.

Estas dos variables son las que, a fin de cuentas, te informan del beneficio operativo, del negocio. Piénsalo, ni los intereses ni los impuestos tienen que ver con la operativa de la empresa, no dependen de su desempeño.

EBT (Earnings Before Taxes): lo que conocemos como beneficio bruto, antes de los impuestos, que variarán según cada país.

El resultado del ejercicio

Es lo que se conoce como beneficio neto de toda la operativa del negocio.

Vistos los conceptos básicos de la contabilidad de tu empresa, espero que hayas entendido que por más que subcontrates, es súper importante que tengas unas nociones básicas para tener un conocimiento absoluto de la empresa.

¿Qué otros conceptos básicos de contabilidad crees que deberían incluirse en la guía?

Si buscas dinero para lanzar tu proyecto digital, el crowdfunding puede ser tu mejor aliado. Descubre cómo funciona y empieza a recaudar fondos sin pasar por el banco. ¡Haz clic y aprende más!

VER ARTÍCULO

Con su sistema flexible de bases de datos, notas y tableros, te permitirá gestionar tus actividades diarias de manera eficiente y estructurada. No dejes que el desorden frene tu éxito. ¡Descubre cómo Notion puede ayudarte a tomar el control de tu tiempo y aumentar tu productividad!

VER ARTÍCULO

La creación de Facebook se remonta al año 2004. Descubre la historia completa detrás de la red social que trajo un cambio radical al mundo entero.

VER ARTÍCULO

¿Sabes cuánto vale tu empresa? Descubre cómo calcular el valor de tu negocio y los diferentes métodos de valoración de empresas.

VER ARTÍCULO

Hemos querido echarte una mano y preparar una lista de los mejores periódicos digitales de España y los debes seguir sí o sí. Entra ya

VER ARTÍCULO

La digitalización ha dado lugar a grandes cambios en el mercado laboral. Uno de ellos: las profesiones más demandadas por las empresas.

VER ARTÍCULO